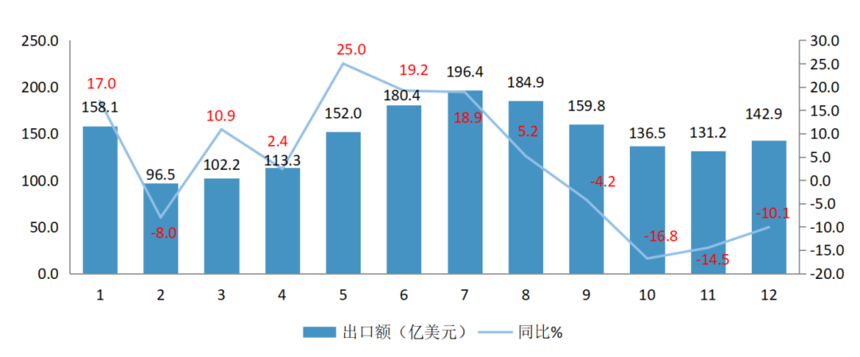

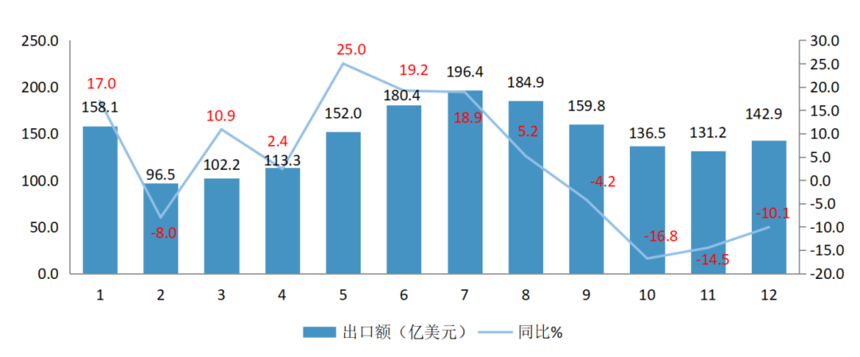

據中(zhōng)國海關統計,2022年1-12月,我(wǒ)(wǒ)國服裝(含衣着附件,下(xià)同)累計出口1754.3億美元,同比增長3.2%。在國内外(wài)形勢錯綜複雜(zá),疊加去(qù)年高基數的影響下(xià),2022年服裝出口仍保持一(yī)定增長,實屬不易。疫情三年來,我(wǒ)(wǒ)國服裝出口逆轉了自2014年達到1862.8億美元頂峰後逐年下(xià)滑的趨勢,2022年出口規模比疫情前的2019年累計增長近20%,充分(fēn)體(tǐ)現了疫情爆發以來在全球供應鏈受到沖擊、市場供需失衡的情況下(xià),中(zhōng)國服裝産業韌性大(dà)、潛力足、競争力強的特點。從2022年各月出口情況看,呈現前高後低的趨勢,除2月份出口受春節影響出現下(xià)降,1-8月各月出口均保持增長,9-12月各月出口均呈下(xià)降趨勢。12月當月,服裝出口142.9億美元,同比下(xià)降10.1%,與10月份16.8%和11月14.5%的降幅相比,下(xià)跌勢頭呈放(fàng)緩趨勢。2022年四個季度我(wǒ)(wǒ)國服裝出口同比分(fēn)别爲7.4%、16.1%、6.3%和-13.8%,四季度下(xià)滑明顯,但由于前三季度增速較高,拉動全年服裝出口仍取得了3.2%的增長。

2022年1-12月,針織服裝出口785.6億美元,同比增長4.4%,出口數量215億件,同比下(xià)降2.3%,出口價格同比增長7%。梭織服裝出口741.5億美元,同比增長9.5%,出口數量128億件,同比下(xià)降3.4%,出口價格大(dà)幅增長13.3%。衣着附件出口166.3億美元,同比增長12.5%。12月當月,各大(dà)類服裝出口均下(xià)降,但降幅較上月有所收窄。針織服裝出口大(dà)幅下(xià)降13.2%,梭織服裝出口下(xià)降5.1%,衣着附件出口下(xià)降0.8%。受“涉疆法案”影響,12月棉制針織和梭織服裝出口分(fēn)别下(xià)降20.9%和13.7%,其中(zhōng)對美國出口棉制針織和梭織服裝分(fēn)别下(xià)降38.9%和28.4%。

運動、戶外(wài)、防寒類服裝出口保持較快增長。1-12月,襯衫、大(dà)衣/防寒服、圍巾/領帶/手帕出口分(fēn)别增長26.2%、20.1%和22%。運動服、連衣裙、T恤衫、毛衫、襪類、手套出口增幅在10%左右。西服/便服套裝、褲類、胸衣出口增幅低于5%。内衣/睡衣和嬰兒服裝出口微降2.6%和2.2%。

12月當月,除圍巾/領帶/手帕出口大(dà)幅增長21.4%外(wài),其他品類出口均下(xià)降。嬰兒服裝、内衣/睡衣出口下(xià)降20%左右,褲類、連衣裙、毛衫出口下(xià)降10%以上。對美國、日本出口下(xià)降

對東盟出口大(dà)幅增長

1-12月,我(wǒ)(wǒ)對美國、日本分(fēn)别出口383.2億美元和146.2億美元,同比分(fēn)别下(xià)降3%和0.3%,對歐盟、東盟服裝出口分(fēn)别爲333.3億美元和170.7億美元,同比分(fēn)别增長3.1%、25%。1-12月,我(wǒ)(wǒ)對美國、歐盟、日本三大(dà)傳統出口市場出口合計862.7億美元,同比下(xià)降0.2%,占我(wǒ)(wǒ)國服裝總額的49.2%,比2022年同期減少1.8個百分(fēn)點。東盟市場顯示出巨大(dà)發展潛力,在RCEP生(shēng)效實施的利好作用下(xià),對東盟出口占出口總額的9.7%,比2022年同期增加1.7個百分(fēn)點。從主要出口區域市場來看,1-12月,對拉丁美洲出口大(dà)幅增長17.6%,對非洲出口下(xià)降8.6%,對“一(yī)帶一(yī)路”沿線國家出口增長13.4%,對RCEP成員(yuán)國出口增長10.9%。從主要單一(yī)國别市場來看,對吉爾吉斯斯坦出口大(dà)增71%、對韓國和澳大(dà)利亞出口分(fēn)别增長5%和15.2%;對英國、俄羅斯和加拿大(dà)出口分(fēn)别下(xià)降12.5%、19.2%和16.1%。12月當月,對主要市場出口均出現下(xià)降。對美國出口下(xià)降23.3%,已連續五個月下(xià)降。對歐盟出口下(xià)降30.2%,連續四個月下(xià)降。對日本出口下(xià)降5.5%,連續連兩個月下(xià)降。對東盟出口逆轉上個月的下(xià)降趨勢,大(dà)幅增長24.1%,其中(zhōng)對越南(nán)出口大(dà)幅增長456.8%。浙江、新疆出口逆勢增長

廣東、江蘇、福建出口下(xià)降

1-12月,浙江省服裝出口348.9億美元,同比增長13.1%,遠超全國出口平均增幅。廣東居第二位,出口下(xià)降8.6%。江蘇、山東、福建分(fēn)列第三至五位,同比分(fēn)别爲-1%、6.2%、-9.7%。前五大(dà)出口省市合計出口占全國總出口的71%的份額,比2022年減少1個百分(fēn)點。新疆出口大(dà)增71.8%,超越上海居第六位。江西、湖南(nán)、廣西等中(zhōng)西部地區出口增勢迅猛,同比分(fēn)别增長21.8%、37.5%和21.2%。12月當月,前五大(dà)出口地區均出現下(xià)降。浙江、廣東、山東、江蘇、福建出口分(fēn)别下(xià)降12.9%、18.7%、0.8%、23.1%和14.4%。部分(fēn)中(zhōng)西部省市逆勢增長,新疆、廣西出口同比大(dà)增48.5%和358.7%。在北(běi)美市場份額明顯下(xià)滑

在歐盟市場份額平穩

1-11月,中(zhōng)國占美國、歐盟、日本、英國、加拿大(dà)、韓國、澳大(dà)利亞服裝進口市場份額分(fēn)别爲23.4%、30.5%、55.1%、26.9%、31.8%、33.1%和61.2%,其中(zhōng)在美國、歐盟、日本、加拿大(dà)市場份額同比分(fēn)别減少4.6、0.6、1.4和4.1個百分(fēn)點,在英國、韓國、澳大(dà)利亞份額同比分(fēn)别增加4.2、0.2和0.4個百分(fēn)點。2022年1-11月,國際主要市場中(zhōng),美國、歐盟、日本、英國、加拿大(dà)、韓國、澳大(dà)利亞服裝進口均實現增長,同比分(fēn)别增長11.3%、14.1%、3.9%、1.7%、14.6%、15.8%和15.9%。由于歐元、日元兌美元大(dà)幅貶值,導緻以美元計歐盟和日本進口增幅收窄。1-11月,歐盟服裝進口以歐元計增長29.2%,遠高于以美元計14.1%的增幅。日本服裝進口以美元計僅增長3.9%,以日元計則大(dà)幅增長22.6%。美國2022年前三季度進口高速增長16.6%之後,10月和11月連續下(xià)降4.7%和17.3%。歐盟2022年前10個月服裝進口均保持正增長,累計增長17.1%,11月歐盟進口服裝則出現明顯下(xià)降,同比下(xià)降12.6%。日本2022年5-10月服裝進口保持正增長,11月進口服裝再度出現下(xià)降,降幅2%。

2022年,越南(nán)、孟加拉等主要服裝出口國産能迅速恢複并擴大(dà),出口呈現快速增長态勢。從國際主要市場進口情況來看,1-11月,全球主要市場自越南(nán)進口服裝357.8億美元,同比增長24.4%,美國、歐盟、日本、韓國、加拿大(dà)自越南(nán)進口分(fēn)别增長27.7%、24.3%、11.7%、13.1%和49.8%。全球主要市場自孟加拉國進口服裝424.9億美元,同比大(dà)增36.9%,歐盟、美國、英國、加拿大(dà)自孟加拉進口同比分(fēn)别增長37%、42.2%、48.9%和39.6%。全球主要市場自柬埔寨、巴基斯坦進口服裝增幅超20%,自緬甸進口服裝增長55.1%。1-11月,越南(nán)、孟加拉國、印尼、印度在美國市場份額同比分(fēn)别增加2.2、1.9、1和1.1個百分(fēn)點,孟加拉國在歐盟市場份額同比增加3.5個百分(fēn)點,越南(nán)、緬甸在日本市場份額增加1.4和1.5個百分(fēn)點。

IMF在2023年1月的《世界經濟展望》中(zhōng)稱:全球增長預計将從2022年的3.4%下(xià)降至2023年的2.9%,随後在2024年上升至3.1%。對2023年的預期比2022年10月世界經濟展望的預期高出0.2%,但低于3.8%的曆史平均水平(2000-2019)。報告預測美國2023年GDP增長1.4%,歐元區增長0.7%,而英國則是主要發達經濟體(tǐ)中(zhōng)唯一(yī)下(xià)降的國家,預測下(xià)降0.6%。報告還預測中(zhōng)國2023年和2024年經濟增長分(fēn)别爲5.2%和4.5%;印度2023年和2024年經濟增長分(fēn)别爲6.1%和6.8%。疫情抑制了中(zhōng)國2022年的增長,但最近的重新開(kāi)放(fàng)爲比預期更快的複蘇鋪平了道路。全球通脹預計将從2022年的8.8%降至2023年的6.6%和2024年的4.3%,但仍高于疫情前(2017-2019)約3.5%的水平。

2022年12月美國零售銷售出現2021年12月以來最大(dà)降幅,環比下(xià)降0.6%,同比增長6.5%。零售數據清晰顯示,通脹對消費(fèi)的影響在加速,加息的負面效果正逐漸顯現。分(fēn)析認爲,處于購物(wù)旺季的12月零售銷售額卻超預期下(xià)滑,主要因美國消費(fèi)者面臨着一(yī)代人以來最嚴重的通脹率和更高的借貸成本。雖然美國通脹率已從9.1%的峰值降至12月的6.5%,但仍處于曆史高位,消費(fèi)者仍面臨高物(wù)價壓力。美國12月服裝服飾商(shāng)店(diàn)零售額260.4億美元,比上月減少0.3%,連續3個月環比下(xià)降。比去(qù)年同期增長2.9%。全年累計零售額3116.7億美元,同比增長6.7%。

2022年四季度歐盟經濟環比零增長,同比增長1.8%。歐盟主要經濟體(tǐ)德國經濟表現不佳,環比下(xià)滑0.2%,意大(dà)利經濟環比下(xià)滑0.1%。11月,歐盟零售銷售指數同比下(xià)降2.4%,環比增長0.9%。日本11月家庭實際消費(fèi)支出同比下(xià)降1.2%,爲六個月來首次減少。1-12月,日本紡織服裝零售額累計8.7萬億日元,同比增長1.2%,較疫情前同期仍下(xià)降21%。12月單月日本紡織服裝零售額9690億日元,同比增長1%,與2019年同期相比下(xià)降18.8%。海外(wài)供應國出口大(dà)幅放(fàng)緩

2022年11月,美國自越南(nán)進口服裝出現罕見下(xià)降,同比減少4.3%。美國和歐盟從孟加拉國進口服裝分(fēn)别下(xià)降9.8%和3.5%。美國和歐盟自印度進口服裝分(fēn)别下(xià)降11.8%和18.5%。美國和歐盟自柬埔寨進口服裝分(fēn)别下(xià)降24.1%和5.3%。繼中(zhōng)國之後,國際市場需求下(xià)滑也波及到成本相對較低的國家。海外(wài)成衣制造業依賴從中(zhōng)國進口面料,2022年前三季度,中(zhōng)國對東盟出口面料同比增長22%,而第四季度則出現明顯下(xià)降,10月增長爲0,11月下(xià)降11%,12月下(xià)降22.4%,降幅逐月增大(dà)。從另一(yī)側面顯示東盟服裝訂單已經進入下(xià)行通道。展望2023年,在貿易摩擦加劇、供應鏈“去(qù)中(zhōng)國化”的多重影響下(xià),訂單轉移趨勢加劇,海外(wài)主要供應國出口增勢迅猛。2022年越南(nán)紡織服裝出口額達440億美元,同比增長8.8%。越南(nán)紡織服裝業提出2023年出口總額達460億-470億美元的目标。我(wǒ)(wǒ)國服裝出口行業将面臨更嚴峻挑戰。上半年尤其是一(yī)季度出口下(xià)行壓力較大(dà)。同時也應看到,我(wǒ)(wǒ)國在全球紡織服裝供應鏈中(zhōng)仍具備競争優勢,占據核心地位。随着國内優化疫情防控措施,國際往來逐步恢複正常,中(zhōng)國經濟将在2023年實現整體(tǐ)好轉,爲穩外(wài)貿提供強有力的支撐。